Как досрочно погасить кредит в промсвязьбанке через приложение

Обновлено: 08.05.2024

Досрочное погашение кредита позволяет уменьшить переплату по займу и закрыть кредит с наименьшими финансовыми потерями. Конечно, вносить на счет большую сумму, чем прописана в договоре, могут далеко не все. Но, допустим, у вас появилась такая возможность. Как правильно ей воспользоваться — объясняет наш эксперт.

Досрочное погашение кредита: насколько это выгодно?

— Досрочное погашение — это изменение остатка вашего долга по кредиту перед банком. И это гораздо выгоднее, чем погашать долг по графику. Тем не менее многие заемщики, даже имея свободные деньги для досрочного погашения, предпочитают держать их при себе и просто исправно платить прописанную в договоре сумму. И в итоге проигрывают в долгосрочной перспективе.

Например, если взять 1 млн рублей под 12% годовых на два года с датой первого платежа 5 марта, а уже в мае досрочно внесли 200 000 рублей на погашение срока кредита, то в итоге вы заплатите банку на 39 000 рублей меньше.

Логика проста: при аннуитетном платеже, кредиты с которым выдают практически все банки, когда проценты за пользование начисляются на остаток долга, поэтому в начале кредита — процентов больше, основного долга — меньше, к концу кредита — наоборот, чем быстрее вы вернете долг, тем ниже будет переплата. При этом чем раньше вы начнете досрочно погашать кредит, тем больше сэкономите.

В примере выше досрочное погашение кредита провели через два месяца с начала платежей. Если ту же сумму, 200 000 рублей, внести ровно через год, то вы сэкономите всего 11 000 рублей.

Чтобы уточнить, сколько денег вы платите банку в виде процентов, нужно посмотреть документы, которые вам выдали при оформлении кредита. Среди них есть график платежей, где указано, сколько денег из вашего ежемесячного платежа идет в счет погашения основного долга, а сколько — в счет долга по процентам. Обычно график платежей доступен и в мобильном банке, если ваш банк предоставляет такую услугу. А наглядно увидеть выгоду можно, посчитав все на кредитном калькуляторе.

Досрочное погашение кредита сокращает размер платежа или срок кредита?

При досрочном погашении кредита вы можете сократить либо срок кредита, либо размер платежа.

Сокращение срока кредита. Банк берет с клиента определенный процент только за фактический срок пользования кредитом. Если вы вернете долг раньше, то сэкономите на процентах, которые бы вам начислили. Сокращение размера платежа. Например, оформив ипотечный кредит, вы поняли, что ежемесячный платеж для вашего бюджета великоват. При этом получили премию, бонус, или другой доход, и готовы потратить эти деньги на погашение займа. Тогда можно оформить досрочное погашение с сокращением размера платежа. В этом случае срок кредита не изменится, но уменьшиться сумма ежемесячного платежа.

Математически выгоднее сокращать срок кредита — так в конечном итоге вы сэкономите больше денег. Если в примере с подсчетами заменить «уменьшение срока» на «уменьшение суммы», то вы сэкономите не 39 000 рублей, а 21 000 рублей.

Но сократив сумму платежа, гасить кредит станет легче психологически, а ежемесячные платежи будут не так бить по кошельку — для кого-то именно это становится решающим фактором.

Каждый раз принимая решение о досрочном погашении, вы можете выбирать разные варианты. Скажем, годовой бонус вы потратите на то, чтобы сократить размер ежемесячного платежа. А потом решите, что хотите постепенно сокращать срок кредита.

Досрочное погашение кредита: а банк не против?

По закону банк не может отказать заемщику в досрочном погашении кредита, и ему запрещено брать за это штрафы, комиссии, пени и так далее — при условии, что ваш кредит не связан с предпринимательской деятельностью. Но многие банки требуют информировать о полном или частичном погашении кредита заранее — не менее чем за 30 дней до даты платежа — согласно Федеральному закону «О потребительском кредите».

Все условия досрочного погашения прописаны в договоре с банком — в разных организациях детали могут отличаться. Что касается кредитной истории — досрочное погашение ипотечного кредита никак ее не портит.

Как оформить досрочное погашение кредита Сообщите о своем намерении в банк не менее чем за 30 дней (в договоре бывает прописан и меньший срок). Некоторые банки требуют посетить отделение и подать заявление лично, другие — позволяют сделать это удаленно; Укажите сумму, которую вы хотите внести. Но не вся она пойдет на сокращение долга. По закону сначала нужно выплатить начисленные в день платежа проценты; Выберите тип досрочного погашения: с сокращением срока кредита или уменьшением размера платежа; Если вы готовы погасить кредит полностью, уточните сумму в банке; Весите деньги на счет; Даты, доступные для досрочного погашения, будут указаны в мобильном приложении или вам сообщат их в банке.

Светлана Савина — закончила Финансовый Университет при Правительстве Российской Федерации. С августа 2015 года работает в экономическом управлении Главного управления Банка России по ЦФО.

Клиенты Промсвязьбанка, оформившие кредит, часто хотят закрыть его досрочно, чтобы уменьшить переплату и сбросить с себя долговое ярмо. Сегодня такая возможность у заемщиков есть как на законодательном уровне, так и на банковском. При этом никаких пеней и штрафных санкций не предусмотрено. Более того, каждый может выбрать для себя наиболее подходящий способ операции.

Порядок полного досрочного погашения кредита

Кредит можно закрыть в срок, который установлен банком. Однако при наличии свободных средств сделать это можно раньше, на любом этапе выплат. Для этого достаточно написать в одном из отделений заявление и внести недостающую сумму.

Если досрочно закрывается кредитная карта ПСБ, писать заявление в банке не нужно.

Как узнать сумму долга

Перед тем, как обращаться в финансовую организацию, необходимо узнать сумму долга. Сделать это можно несколькими способами:

- В офисе ПСБ. Достаточно предъявить менеджеру организации паспорт или договор, чтобы получить любую информацию по кредиту. Сотрудник выдаст справку, которая будет подтверждать сумму ссудной задолженности и проценты по ней.

- Позвонив на горячую линию. Обслуживание клиентов ведется круглосуточно. Звонок по России является бесплатным.

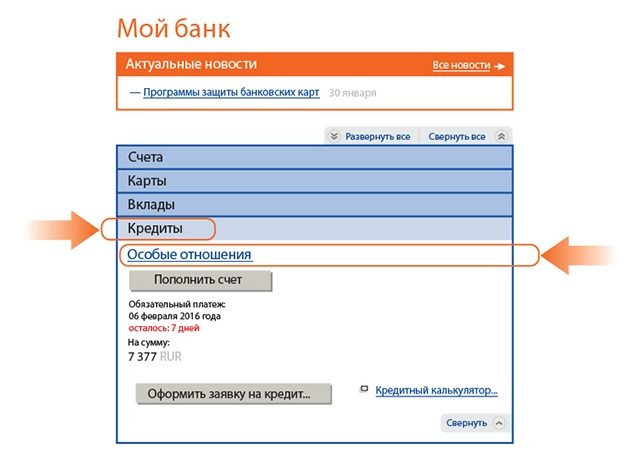

- Через систему интернет-банкинга или мобильное приложение. Информация о действующем займе находиться в разделе «Кредиты» в личном кабинете.

Способы пополнение счета

Вторым шагом является оплата долга. Банк предлагает несколько вариантов пополнения счета:

- касса;

- онлайн банкинг;

- мобильное приложение;

- банкомат ПСБ;

- перевод средств с карты на карту;

- международные сервисы электронных валют QIWI, Яндекс.Деньги, WebMoney;;

- сеть салонов «Связной».

Погашение через онлайн банк

- Авторизоваться в кабинете.

- Открыть вкладку «Кредиты».

- Выбрать необходимый займ.

- Нажать кнопку «Пополнить счет».

Как только на счету появится полная сумма долга, ПСБ расценит это, как полное досрочное погашение займа.

Через офис

При обращении в отделение ПСБ с собой необходимо иметь договор и паспорт российского образца для подтверждения личности. Менеджер попросит написать заявление, а после — положить деньги на счет через кассу. На этом процедура закончена.

Особенности частичного погашения кредита

Любой кредитный договор предполагает частичное погашение долга, которое обеспечивается путем ежемесячного внесения определенной суммы на счет. Заемщик может вносить сумму, которая превышает установленную. Средства будут накапливаться на счете. В итоге, положительный остаток перекроет долг.

Операция бывает двух видов:

| Вид | Уменьшение аннуитета | Уменьшение срока |

|---|---|---|

| Кому подойдет | Тем, кого ежемесячный платеж бьет по бюджету | Тем, для кого платеж является комфортным |

| Особенности | Уменьшается сумма долга и процентов | Заемщик просит уменьшить срок, перекроив график платежей. Это позволит ему быстрее избавиться от кредита и уменьшить сумму переплаты |

| Получение нового графика | Через 24 часа | Через 24 часа |

Чтобы провести операцию, необходимо посетить отделение ПСБ и подписать заявление на данную операцию. В нем необходимо указать вид погашения. После этого клиент должен внести заявленную сумму на счет и получить обновленный график внесения аннуитетов.

Закрыть ссуду таким образом можно только в день очередного платежа.

Как проверить, погашен ли кредит?

После закрытия кредита, лучше убедиться, что все прошло по плану. Это можно сделать, позвонив по горячей линии или посетив офис ПСБ. Если возникла какая-либо ошибка, то стоит немедленно сообщить об этом сотруднику банка.

Одной из самых распространенных причин, по которой досрочка не прошла, являются технические сбои. В таком случае, клиент имеет право составить претензию. После ее рассмотрения кредит пересчитают. Иногда и сам клиент виноват. Например, если не положил деньги на кредитный счет. Тогда всю процедуру придется проходить заново.

В заключении стоит отметить, что досрочное закрытие потребительского займа для банка невыгодно. Финансовые организации идут на различные уловки, чтобы сохранить свою прибыль. Поэтому оформляя ссуду, стоит внимательно читать договор — там должна быть прописана такая возможность.

Excel и полчаса свободного времени помогли найти наиболее оптимальный способ досрочного погашения ипотеки.

В прошлом году пошла тенденция на «омоложение» ипотечных заёмщиков, росли продажи квартир по кредитным договорам. На увеличение спроса влияло регулярное снижение ключевой ставки ЦБ РФ, а это уже позволяло банкам снижать свои ставки по ипотечным кредитам. Дополнительным фактором было то, что застройщиков обязали переходить на работу через эскроу-счета.

В итоге, 1 сентября 2019 года в России насчитывалось 39,5 миллионов ипотечных заёмщиков. Сейчас их точно больше.

Это всё к чему. Раньше велись бурные обсуждения на тему того, что лучше, аренда или ипотека. Сейчас фокус сместился, везде спорят о том, как лучше вносить досрочные платежи. Потому что число ипотечных заёмщиков растет с каждым месяцем. В этой статье мы рассмотрим тактику досрочного погашения с помощью Excel и математики.

Зададим начальные условия

Итак, мы берём однушку в Подмосковье:

Наша цель: погасить ипотеку быстрее срока

Наши ресурсы: 10 000 рублей в месяц сверх основного платежа

Также в данном эксперименте мы не пользуемся имущественным вычетом и вычетом по процентам с ипотеки, не учитываем ежегодную оплату страховки квартиры и жизни.

По нашим условиям получается вот такая картина:

ALT: Величина процентов больше стоимости однушки. Из-за таких цифр и появился стереотип: «Ипотека — это рабство и кабала».

Сейчас практически во всех ипотечных договорах прописаны аннуитетные платежи. Что это значит? Платёж постоянный, но внутри него одна доля уходит на оплату процентов, вторая — на само тело долга. Эта доля меняется в течение всего срока. В начале доля выше у процентов, и только потом — у основного долга.

Графически возвращение банку основного долга выглядит так:

ALT: Финансы по вертикальной оси, месяцы — на горизонтальной.

График иллюстрирует то, как растёт выплата основного долга. Если все 25 лет мы будем просто вносить платежи без «досрочки», то картина будет такой.

Вспоминаем цель — закрыть ипотеку как можно быстрее. Наш ресурс — 10 000 рублей в месяц.

Первый вариант: кладём 10 000 рублей каждый месяц на уменьшение срока

Проценты по ипотеке начисляются ежедневно. Поэтому лучшей тактикой будет вносить любое досрочное погашение в дату платежа, чтобы вся сумма приходилась только на долг. Так мы и сделаем. Вот что получается:

ALT: Мы сэкономили 3 312 956 рублей на выплате процентов, срок сократился с 300 месяцев до 164. Почти в половину.

Получается, что непотраченные 333 рубля в день помогают нам снизить ипотеку на 136 месяцев. Недурно.

Ах, да. Помним про то, что инфляция может «съедать» значимость ежемесячных платежей для личного бюджета только в том случае, если ваш собственный доход обгоняет её темпы роста.

Давайте посмотрим ещё варианты.

Второй вариант: кладём 10 000 рублей каждый месяц на уменьшение платежа

Только мы сделаем это с хитростью. Вот простая формула:

Пi = 10 000 + П1 + ∆, где:

Пi — текущий платёж;

П1 — величина первого платежа (в нашем случае — 36 188р.);

∆ — разница от П1 и прошлого платежа Пi-1.

Проще говоря, вносим одну и ту же сумму, но величина досрочного погашения каждый месяц увеличивается.

ALT: Каждый месяц увеличивается сумма, которую мы отправляем на досрочное погашение, на снижение платежа. ALT: Благодаря такой тактике, срок ипотеки у нас составил 173 месяца.

Кажется, что при имеющемся ресурсе в 10 000 рублей выгоднее пользоваться первым способом. На самом деле, это не совсем так. Давайте перейдём к финальному способу.

Третий вариант: сначала снижаем срок, потом величину платежа

Для понимания логики процесса давайте снова вернёмся к исходному графику, но добавим уравнение и линию тренда.

ALT: Легло идеально. Напоминаю, по горизонтали — срок. По вертикали — тело долга, которое мы отдаём банку.

Перед вами кубическое уравнение, которые мы когда-то решали в школе. Вот и пригодилось. Наша задача — «загнуть» его ещё сильнее, сделать экспоненциальным. При досрочном погашении на тело долга график станет походить на экспоненту из-за сокращения горизонтальной оси.

Также для визуализации давайте посмотрим, как в одном платеже распределяются тело долга и проценты, в зависимости от срока:

ALT: То есть выходит так, что только на 207-м платеже тело долга и величина процентов сравняются в одном платеже. На практике изменения начинают ощущаться со второй четверти срока.

В первую четверть срока мы видим, что изменения незначительны. Именно поэтому если мы будем сразу гасить досрочно величину платежа, то разница не будет ощущаться. Эту точку в чёрном кругу нам необходимо перенести как можно ближе к левому краю графика.

Посчитаем по нашему уравнению, сколько нужно отдать денег, чтобы прийти к 207-ой точке:

y = 0,1137*(207^3)-3,2373*(207^2)+(5467,1*207)-21388 = 1 979 401 рублей долга

Кстати, это все ещё статья про ипотеку на однушку в Подмосковье =)

Зачем такие выкладки? Понимание процессов по ипотечному кредитованию на фундаментальном уровне — один из пунктов финансовой грамотности. Согласитесь, такой подход гораздо лучше, чем подписывать кредитный договор с мыслью: «Ай, разберусь».

Так вот. Предложенная дальше стратегия подразумевает сведение графика к экспоненте, смещение «чёрной точки» ближе к началу. А ещё сократится срок, и будет сокращаться платёж.

- Первые 25% срока кладём 10 000 рублей ежемесячно на снижение тела долга.

- Начиная с 76-го месяца, действуем, как во втором способе: Пi = 10 000 + П1 + ∆.

- Только сумму ∆ отправляем на сокращение тела долга каждые полгода.

Итак, снова мучаем калькулятор и смотрим, что выходит.

ALT: Первая четверть срока в нашем случае заканчивается 07.06.2026 г.

За 75 месяцев мы внесли дополнительно 750 000 рублей. Сколько же удалось сэкономить?

ALT: В начале выплат ипотека очень чувствительна к сокращению срока, поскольку в платеже основная доля уходит на проценты.

Мы уже сократили 97 месяцев. Теперь переходим к пунктам «2» и «3».

ALT: Платёж на сокращение срока мы берём из накопленных за полгода ∆.

Мучения ипотечного калькулятора продолжались очень долго. Вот к какому итогу всё пришло:

ALT: Последний платёж датируется 07 июня 2033г. Итоговый срок — 157 месяцев.

Интересный факт: сумма всех накопленных ∆ равна 747 300 рублей. И мы для этого по сути ничего и не делали, просто сохраняли разницу изначального платежа и текущего.

То есть в третьем способе у нас сокращаются платёж и срок, и ипотека закрывается быстрее.

ALT: Тактика разумного ипотечного заёмщика — ещё до переезда в новую квартиру понимать, как гасить кредит досрочно.

Пора переходить к итогам.

Выводы

Мы вели расчёт без учёта страховок и получения налоговых вычетов. Ресурс у нас был ограничен — 10 000 рублей в качестве досрочного платежа, и мы с вами сейчас увидели, какое влияние оказывает такая сумма при правильном использовании.

Для сравнения всё увидим в таблице:

Подытожим. Какие рекомендации сформировались по досрочному погашению ипотеки, если ваша цель — максимально быстро «закрыть» долг:

- Поначалу ипотечный кредит больше чувствителен к снижению срока.

- Ваш дополнительный ресурс — разница платежей.

- Ещё один ресурс — налоговые вычеты, постарайтесь их внести в первую четверть срока.

- Чем больше кладёте на досрочное погашение в начале (сокращение срока), тем ощутимее.

В конце хотелось бы сказать, что у меня самого ипотека: квартира-студия в Ленинградской Области. Как раз придерживаюсь третьего способа.

Преждевременный возврат денег выгоден для плательщика, но никак не для банка. Поэтому кредитные организации разными способами пытаются предотвратить досрочное погашение кредитов. Мы расскажем о подводных камнях ранней выплаты долга банку.

Можно ли досрочно погасить кредит?

Если клиент выплачивает деньги раньше времени, то банк лишается части прибыли. Поэтому раньше практически в каждом кредитном договоре прописывалось, что обладатель кредита должен будет заплатить какие-либо штрафные санкции при досрочном погашении. Таким образом банки страховали себя от финансовых рисков.

С 2011 года законодательно запрещено удерживать штраф с банковских клиентов. При этом нужно обязательно уведомить банковскую организацию за 30 дней до даты раннего погашения кредита. В договоре может быть установлен срок меньше, чем 30 суток.

Но при этом за банками сохранилась возможность отказать клиенту в досрочном погашении. Либо ограничить сумму, которую можно выплатить единовременно. Обращайте внимание на этот пункт при заключении договора с банком.

Можно полностью погасить долг, а можно выплатить части кредита. При частичном погашении можно уменьшить ежемесячную сумму или сократить сроки кредитования. Если зарплата небольшая, лучше уменьшать сумму, а если клиент стабильно получает крупные вознаграждения, то целесообразнее будет сократить срок выплат.

Условия досрочного погашения в банках

Банки выставляют разные условия в отношении досрочного платежа.

-

разрешает вносить полную сумму долга преждевременно, а также частично гасить задолженность. То же касается и банка ВТБ. В Русфинанс банке тоже можно и частично, и полностью погасить любой вид потребительского кредита, в том числе и ипотечный кредит.

- В Сбербанке можно вносить сумму не менее 15 тысяч рублей. Причем внести такой платеж можно не раньше, чем после четырех месяцев выплат.

- В Почта банке можно оставить заявку по телефону, причем не за тридцать дней, а за семь. А в Альфа банке уведомить организацию можно и вовсе за пять дней.

Может произойти и обратная ситуация. Банк вправе потребовать выплатить долг досрочно. Но только в тех случаях, когда были большие опоздания с платежами. Иногда даже при одноразовой задержке банк может выставить такое требование, если в этот период у банка есть финансовые проблемы.

В этом случае можно предоставить документы, которые доказывают Ваши денежные трудности. То есть документально оправдаться за просрочку платежей.

Возврат процентов по кредиту при досрочном погашении

Если кредит выплачивался аннуитетными платежами, а не дифференцированными, то при досрочном погашении кредита есть шанс вернуть часть уплаченных процентов.

При аннуитете долг платится равными частями за весь срок кредита. В этом случае в первое время больше выплачиваются проценты, чем основная сумма задолженности.

Проценты – это вознаграждение банка за то, что он предоставил возможность пользоваться своими средствами. Получается, что при досрочном погашении кредита с аннуитетными платежами человек выплачивает вознаграждение за весь срок, но пользуется деньгами гораздо меньше.

Появляются излишне уплаченные проценты при досрочном погашении кредита. И вернуть их можно, но только при обращении в суд. Просто так банк проценты не вернет.

Алгоритм действий при досрочном погашении кредита

Ничего сложного в процедуре погашения нет, но есть несколько важных нюансов, про которые нужно помнить.

Итак, чтобы выплатить банковский долг досрочно:

Не всегда досрочное погашение – выгодное действие. Если есть необходимая крупная сумма, ее можно положить на депозитный счет в банке.

В условиях кризиса в стране и отсутствия стабильности тоже не стоит спешить с досрочным погашением, ведь есть вероятность, что кредит снова понадобится в ближайшее время.

В интернете есть множество кредитных калькуляторов. Воспользуйтесь ими, чтобы просчитать максимальную выгоду: в какой срок лучше погасить долг. Ведь в любом случае, если выплатить кредит заранее – не нужно будет переплачивать банку проценты.

Возврат страховки при досрочном погашении кредита

Во многих случаях банки обязывают клиентов заключать также и страховые договоры. Таким образом кредитные организации пытаются обезопасить себя от возможных рисков

При досрочном погашении возможны два сценария:

- Страховая компания автоматически аннулирует договор вместе с кредитным.

- Страховые обязательства действуют до наступления страхового случая. То есть страховка остается действительной даже при расторжении кредитного договора.

Все зависит от первоначальных условий, которые обговаривались при подписании соглашения.

Возврат части страховой премии тоже зависит от того, что написано в документах. Если договором предусмотрен возврат премии при досрочном погашении, то можно обращаться в страховую компанию.

Бывают случаи, когда даже при наличии такого пункта страховые агентства отказываются платить. Выход один – обращаться в суд. Закон будет на стороне клиента.

Читайте также: