Как получить электронную подпись в налоговой в личном кабинете для физических лиц через приложение

Обновлено: 16.05.2024

Многие уже слышали, что с 1 июля ФНС начала бесплатно выдавать электронные подписи, а с 2022 года ЭЦП будут выдавать только налоговики и несколько прошедших аккредитацию Удостоверяющих центров. Мы успешно получили в ФНС подпись для индивидуального предпринимателя и готовы поделиться своим опытом.

В общем виде процедура получения подписи состоит из четырёх этапов:

- Подготовка к получению ЭЦП.

- Подача заявления на выпуск подписи.

- Получение подписи в ФНС.

- Настройка компьютера для работы с ЭЦП.

Мы в рамках статьи постараемся рассказать о каждом этапе.

Этап 1. Подготовка к получению ЭЦП

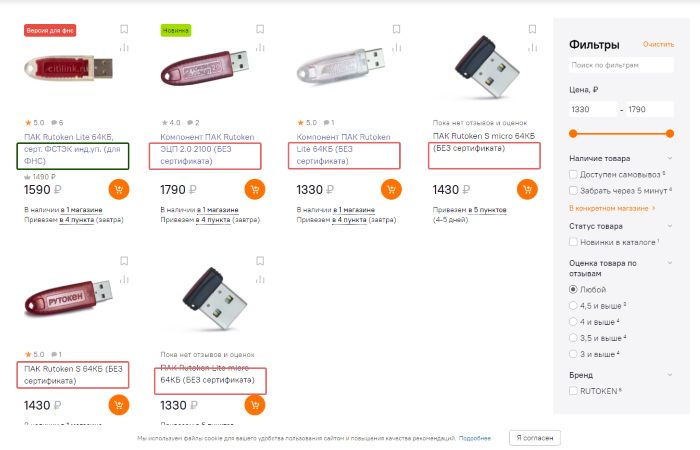

Электронную подпись, которую выдаёт налоговая, нельзя назвать на 100% бесплатной. Дело в том, что хоть за сам выпуск ничего платить не придётся, но подпись нужно записать на USB-ключ, а он, как раз, стоит денег. Готовьтесь отдать за него в районе 1 500 рублей.

Причём абы какой ключ не подойдёт. Это должен быть токен, к которому приложен сертификат подлинности ФСТЭК.

Перед покупкой обязательно изучите описание «флешки» и отзывы. Многие магазины сейчас прямо в описании пишут подходит конкретный токен для ФНС или нет.

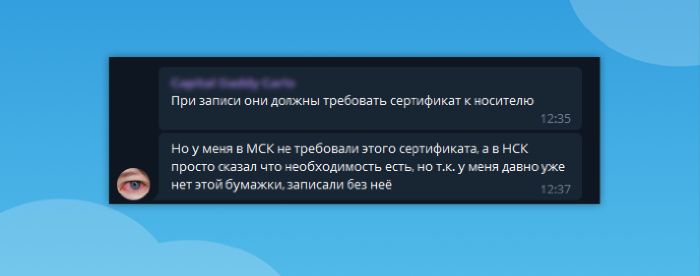

Но есть и другой взгляд на ситуацию с сертификатами. Например, в Архангельской области ходит слух, что налоговики могут записать ключ на токен без сертификата. В том числе и здесь, на Клерке обсуждалась возможность получения подписи без сертификата на токен. В нашем телеграм-чате тоже писали, что некоторые инспекции могу закрыть глаза на отсутствие сертификата.

В общем, чтобы точно быть уверенным в успехе, лучше, конечно, купить токен с сертификатом. Возможно, непонятки с этими сертификатами вызваны тем, что налоговая занимается выдачей ключей всего несколько месяцев. В таком случае до конца года все, кто «косячил» получат по шапке и с 1 января правила станут общими для всех. Поживём — увидим.

Помимо токена для записи ЭЦП, вам нужен паспорт и СНИЛС. Убедитесь, что они у вас есть и можете идти дальше.

Этап 2. Подача заявления на выпуск подписи

Подача заявления осуществляется через личный кабинет на сайте ФНС. Не важно как кто вы планируете получить подпись — как ИП или как директор ООО, заявление подаётся через ваш личный кабинет физического лица. Если вы не помните пароль от своего личного кабинета или вообще не уверены, что когда-то его регистрировали — воспользуйтесь входом через госуслуги. А если вы и на госуслугах не регистрировались, то самое время это сделать.

В личном кабинете нажмите кнопку «Жизненные ситуации» и найдите в самом низу кнопку «Получить квалифицированную электронную подпись».

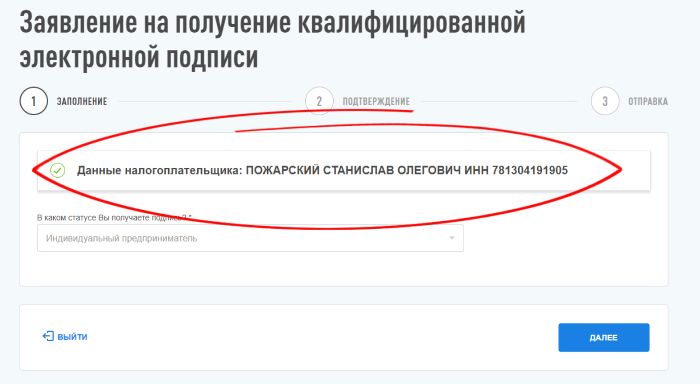

Далее вам нужно выбрать в качестве кого вы получаете подпись: как индивидуальный предприниматель или представитель организации.

Здесь же будет кнопка «Данные налогоплательщика». Нажмите на нее и внимательно проверьте все сведения о себе. Если у налоговой будет некорректная информация о каком-то вашем документе, то вам откажут в выдаче подписи. Мы с этим столкнулись.

В ответе будет сказано, что заявление одобрено и теперь вы можете прийти в любую налоговую для записи ЭЦП на флешку. Но это не совсем так.

Возможно, с 2022 года, действительно, можно будет получать подпись в абсолютно любой инспекции, но на данный момент выдачей ЭЦП занимается только несколько ФНС в каждом регионе. Например, в Петербурге это только 15-я налоговая. На сайте налоговой можно скачать экселевскую табличку с полным списком инспекций, в которые можно обращаться за ЭЦП. После успешной записи через личный кабинет, вам нужно идти в одну из них.

Этап 3. Получение подписи в ФНС

Наверное, не стоило выделять этот пункт в отдельный раздел статьи, т. к. сказать что-то умнее, чем «идите в выбранную налоговую и делайте то, что говорит инспектор» сложно. Но стоит как минимум проговорить что с собой взять.

- Паспорт. Куда же без него.

- USB-токен. Не зря же мы его покупали.

- Сертификат на токен. Мы помним, что не все налоговые его требуют, но лучше перебдеть, чем недобдеть.

- СНИЛС. Без него ключ не выдадут

Ну и чтобы этот параграф не был совсем смехотворно мал, несколько слов о продлении ключа. Он действует 15 месяцев. За 2 недели до окончания его можно будет продлить в личном кабинете. Причем повторно ехать в ФНС для этого не потребуется, всё можно будет сделать со своего компьютера (по крайней мере так нас заверил инспектор, который выдавал подпись).

Этап 4. Настройка компьютера для работы с ЭЦП

Если вы до сих пор не работали с электронными подписями, то необходимо настроить компьютер.

Оговоримся сразу, если у вас в штате есть специально обученные люди, то лучше доверить настройку им. Это не значит, что у вас ничего не получится, просто вы сэкономите себе нервы, т. к. процедура настройки рабочего места для работы с ЭЦП — это для неподготовленного человека тот ещё стресс.

Для примера мы будем рассматривать подключение по ЭЦП к личному кабинету ИП. К личному кабинету ООО подключение происходит примерно так же.

Пара слов про криптопровайдер

Для тех, кто уже работал с подписями, и у кого настроен компьютер, будет полезно знать, что на данный момент налоговая выдаёт подписи для Крипто Про. В интернете есть информация о том, что они планируют наладить работу и с VipNet, но пока работа идёт исключительно с Крипто Про. А это значит, что если ваш компьютер настроен для работы с VipNet, воспользоваться ключом от ФНС так просто вы не сможете, т. к. два этих криптопровайдера между собой не дружат.

Выбор браузера

Личный кабинет довольно привередлив к браузерам. У нас получилось всё настроить через Яндекс браузер. Можете воспользоваться им.

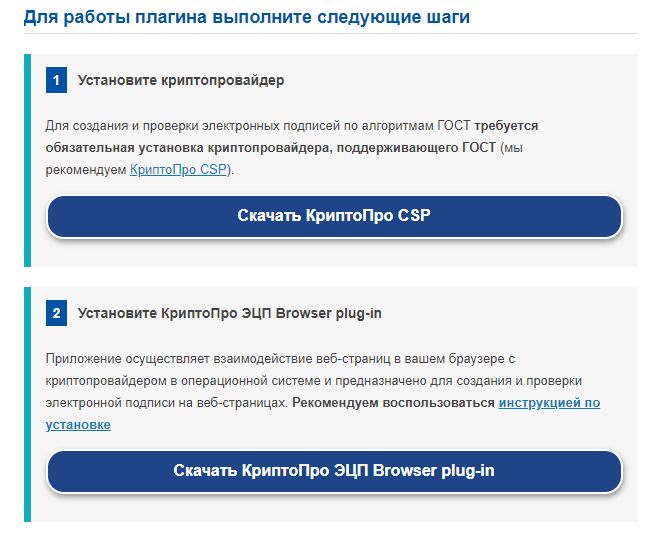

Установка криптопровайдера

Для того, чтобы вы могли работать со своей подписью на интернет-ресурсах, необходимо установить криптопровайдер и плагин для браузера. Это можно сделать по ссылке.

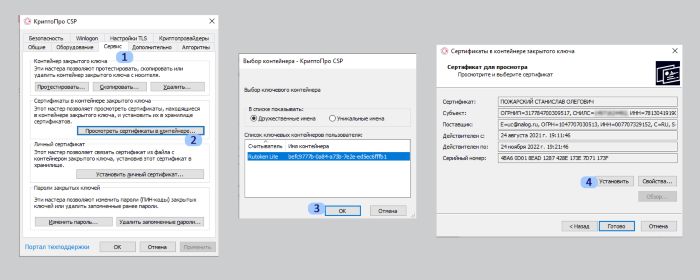

Установка личного сертификата

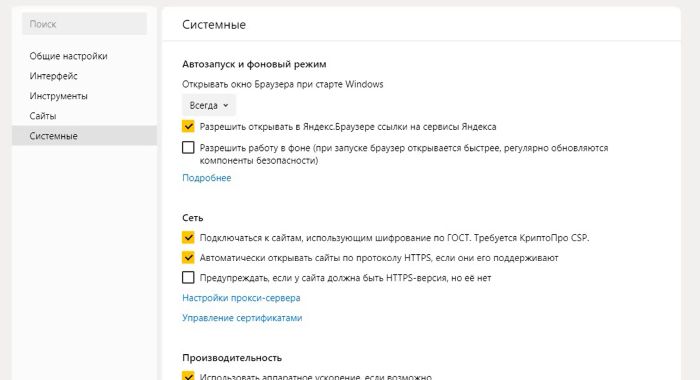

Настройка браузера

Зайдите в настройки Яндекс браузера, перейдите в раздел Системные и поставьте галочку рядом с пунктом Подключаться к сайтам, использующим шифрование по ГОСТ.

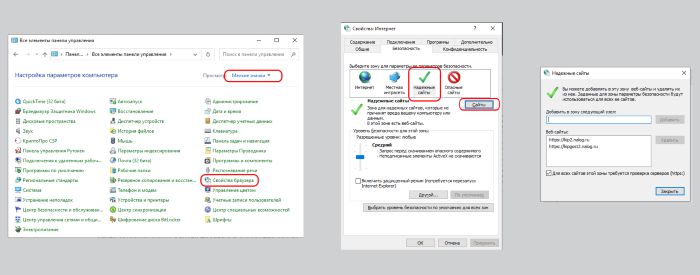

Добавление сервисов ФНС в список надежных сайтов

Откройте Панель управления компьютером. Выберите пункт Свойства браузера. В открывшемся окне перейдите в раздел Безопасность. Нажмите на значок Безопасные узлы, затем на кнопку Сайты. Добавьте в список два сайта:

Подключение к личному кабинету

Перейдите в личный кабинет, найдите кнопку Проверка выполнения условий доступа к личному кабинету и выполните проверку. Если все хорошо, то сервис запросит у вас разрешение на доступ к ключу, соглашаемся.

Если что-то пошло не так

Если подключиться к сервису не удалось, то мастер проверки скажет на каком этапе произошла ошибка и что можно попытаться предпринять. Очень часто ошибки возникают из-за работы антивируса, можно попробовать его временно отключить.

Если ничего не помогает — лучше обратится к экспертам.

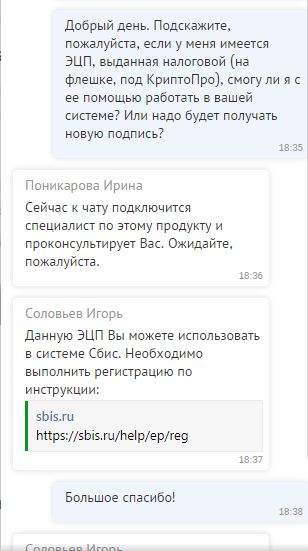

Где можно использовать подпись от ФНС

Помимо доступа к личному кабинету, подпись можно использовать для работы в сторонних сервисах, например, в программе СБИС. Нам подтвердили в техподдержке, что в СБИС-е можно работать с подписью от ФНС.

Сами налоговики пишут про подпись так:

- Через операторов электронного документооборота;

- Через сервис «Представление налоговой и бухгалтерской отчетности в электронной форме».

Кстати, многие думают, что личный кабинет для ИП и ООО — это бесполезная штука, в которой можно только долги по налогам смотреть. Это немного не так. Через личный кабинет можно направлять обращения в ФНС, подавать Уведомление о переходе/смене УСН и даже вносить изменения в ЕГРЮЛ/ЕГРИП.

Правда, для того, чтобы вносить изменения придется освоить специальную программу, но оно того стоит.

В порядке заключения

В этой статье мы постарались поделиться всем нашим опытом по работе с электронными подписями от налоговой. Т.к. мы всё-таки бухгалтерия, возможно, в технической части были допущены какие-то неточности, поэтому если более сведущие люди нас в комментариях поправят — мы с удовольствием внесём исправления.

С налоговой инспекцией можно взаимодействовать в электронном виде — это быстрее и проще, чем отправлять документы по почте или посещать налоговую лично.

Для такого взаимодействия на официальном сайте ФНС создали сервис «Личный кабинет налогоплательщика для физического лица». В личном кабинете (ЛК) можно контролировать расчеты по имущественному и транспортному налогам, следить за ходом проверки поданных деклараций 3-НДФЛ, просматривать сведения о доходах.

Какая ЭП подойдет для налоговой: НЭП и КЭП

Оба вида ЭП придают документам юридическую силу и приравнивают их к документам с собственноручной подписью. Но есть и отличия, главное из которых в том, что НЭП от налоговой можно использовать только в личном кабинете налогоплательщика, а КЭП — и в налоговой, и в других системах, и для любого электронного документооборота.

Где и как можно использовать НЭП налоговой

НЭП можно бесплатно выпустить в ЛК, но подписывать неквалифицированной подписью заявления и документы в ФНС можно только через личный кабинет на сайте налоговой.

Какие документы можно подписать НЭП

Где еще можно использовать НЭП

Ключ НЭП работает только при взаимодействии с налоговой службой через сервис личного кабинета налогоплательщика. В других информационных системах и сервисах его использовать нельзя.

Чем КЭП отличается от НЭП для налоговой

Оба вида подписи можно применять на сайте ФНС в личном кабинете: подавать заявления, налоговые декларации, получать льготы. Но КЭП можно использовать в других государственных сервисах и коммерческих организациях, а не только при взаимодействии с налоговой

Например, с помощью КЭП можно:

- зарегистрировать юрлицо или ИП;

- заключить трудовой договор удаленно;

- подтвердить аккаунт на госуслугах, чтобы пользоваться всеми услугами, например, подать документы на поступление в вуз;

- получить патент;

- зарегистрировать или расторгнуть брак;

- подать иск в суд;

- оформить кредит и другое.

Как оформить электронную подпись через личный кабинет налогоплательщика

Чтобы получить НЭП, сначала нужно зарегистрироваться в личном кабинете налогоплательщика.

Как получить доступ в личный кабинет

Подключиться к ЛК можно несколькими способами:

- Лично посетить налоговую инспекцию, где вас идентифицируют и выдадут логин и пароль для входа. Первичный пароль, который вы получили в налоговой инспекции, нужно поменять в течение месяца после регистрации.

- Данные для входа в ЛК может получить представитель налогоплательщика. Для этого нужна нотариальная доверенность и паспорт представителя.

- С помощью подтвержденной учетной записи на портале госуслуг при условии, что пользователь получал код подтверждения для портала госуслуг при личном обращении — его личность была идентифицирована.

- С помощью КЭП, полученной в аккредитованном удостоверяющем центре (УЦ). Личность человека подтверждает специалист УЦ при выдаче сертификата.

Как выпустить сертификат НЭП

Заявку на выпуск подписи оформляют в профиле личного кабинета в разделе «Получить ЭП». Чтобы перейти в профиль, кликните на свою фамилию в верхней части экрана. Сайт откроет страницу с разделами профиля, среди которых — раздел про электронную подпись.

Форма заявки предложит два варианта оформления:

- Ключ ЭП хранится в защищенной системе ФНС. Можно подписывать и отправлять документы в налоговую с любого устройства. Нужно только авторизоваться в личном кабинете. ФНС рекомендует использовать этот вариант.

- Ключ хранится на вашем компьютере или ноутбуке. После установки сертификата НЭП его можно перенести на другой компьютер. Такой сертификат не работает на мобильных устройствах, например, на телефоне или планшете. Для работы ЭП на компьютер нужно дополнительно установить средство криптографической защиты информации VipNET CSP.

Примерно за полчаса система сгенерирует сертификат электронной подписи. Им можно пользоваться сразу или скачать его на компьютер — в зависимости от того, какой вариант хранения ключа вы указали в заявке.

Такая подпись действует один год. После окончания срока действия можно выпустить новую НЭП по такой же схеме.

Как физическому лицу получить электронную подпись для налоговой в УЦ «СКБ Контур»

Подписывать налоговые документы в личном кабинете можно не только НЭП, но и усиленной квалифицированной электронной подписью (КЭП). Такую подпись выдают аккредитованные УЦ.

Как получить КЭП в УЦ Контура

- Оставьте заявку на сайте, по телефону 8 800 500-05-08 или в сервисном центре из перечня.

- Оплатите счет после подтверждения заявки.

- Соберите пакет документов. Принесите оригиналы в сервисный центр или отправьте сканы через личный кабинет.

- Дождитесь ответа УЦ. В течение 1-2 дней данные в заявке проверят и сообщат вам о результате.

- Получите КЭП в офисе лично или закажите выезд курьера. Это нужно, чтобы удостоверить личность владельца подписи.

Какие документы нужны для выпуска подписи

Чтобы выпустить сертификат КЭП физлицу нужно предоставить в УЦ документы:

- Паспорт будущего владельца сертификата — оригинал или заверенная копия.

- Заявление на выпуск КЭП с подписью будущего владельца. Заявление выдаст сотрудник сервисного центра после предоставления документов.

- СНИЛС.

- ИНН.

КЭП для физлица выпускают на один год. Стоимость сертификата зависит от набора дополнительных услуг. Узнайте, сколько стоит сертификат КЭП, на нашем сайте.

В стоимость услуги включено:

- автоматическая установка сертификата на ваш компьютер;

- круглосуточная техподдержка;

- сервис для подписания документов Контур.Крипто.

Для работы электронной подписи нужна программа криптографической защиты информации, например, КриптоПро CSP и лицензия на нее. В УЦ Контура можно приобрести встроенную лицензию, чтобы использовать КриптоПро CSP на любом компьютере в течение срока действия сертификата.

Как управлять налогами физическому лицу через личный кабинет налогоплательщика

Чтобы управлять налогами в ЛК, подойдет любая подпись — и КЭП, и НЭП. Оба вида ЭП работают одинаково во всех разделах сервиса.

Из каких разделов состоит главная страница ЛК

Раздел хранит персональные данные пользователя, его контакты, историю действий на сайте. Еще в профиле можно:

- Выпустить НЭП от налоговой или привязать КЭП, полученную в УЦ.

- Посмотреть сведения о банковских счетах, открытых на имя налогоплательщика с 1 июля 2014 года.

- Узнать, в каких организациях вы являетесь руководителем или учредителем. ФНС рассказывает, что делать, если на ваше имя неправомерно зарегистрировали организацию.

Здесь отражаются начисления и задолженности по налогам на землю, недвижимость и транспорт. Там же хранится история по оплаченным суммам.

Здесь же можно подать заявление о дополнительном доходе, который не был учтен. Например, доход от сдачи жилья в аренду и продажи имущества.

Раздел показывает информацию о всех видах вашей собственности:

- земельный участок;

- недвижимое имущество;

- наземный, водный, воздушный транспорт.

В карточке каждого объекта можно посмотреть его характеристики и стоимость и выбрать объект как льготный.

5. Жизненные ситуации.

Раздел включает в себя все варианты взаимодействия с налоговыми органами. Например, можно:

- распорядиться переплатой: перезачесть деньги в уплату другого налога или вернуть их на свой счет;

- подать декларацию по форме 3-НДФЛ;

- подать заявление на льготу многодетной семье, по пенсии, по инвалидности и по другим причинам;

- запросить справку о состоянии расчетов;

- пожаловаться на работу налогового органа;

- встать на учет;

- написать в техподдержку и выполнить другие действия.

Как заплатить налог

Неоплаченные начисления и задолженности отражаются в разделе «Налоги» или на главной странице ЛК. Заплатить их можно двумя способами.

- Каждый вид налога оплачивать отдельной суммой после получения уведомления от налоговой службы.

- Заплатить единый налоговый платеж физлица (ЕНП).

ЕНП — это виртуальный кошелек налогоплательщика. Когда пользователь ЛК пополняет кошелек, деньги поступают на счет казначейства. Налоговая спишет деньги, когда наступит срок платежа, и сама распределит эту сумму по разным видам налога.

ФНС пришлет уведомление о сумме и времени оплаты налога. Сведения об оплате отразятся в личном кабинете.

Заплатить налоги через личный кабинет можно тремя способами:

- банковской картой с использованием Интернет-сервиса банка, который заключил с ФНС соглашение;

- сформировать квитанцию и оплатить ее в любом банке;

- через сайт кредитной организации из предложенного списка.

Заплатить налог через личный кабинет налогоплательщика может и другой человек своей банковской картой. Но он не сможет вернуть деньги из бюджета, если перечислил больше, чем требуется.

Электронная подпись для налоговой и не только — что это такое?

Определение электронной подписи дается в п. 1 ст. 2 закона «Об электронной подписи» от 06.04.2011 № 63-ФЗ (далее — закон № 63-ФЗ). Согласно этому определению основная функция электронной подписи — идентификация лица, подписавшего электронный документ. Документы в электронной форме сегодня приобретают все большее распространение.

Отчетность в электронной форме обязаны представлять:

- все плательщики НДС;

- организации с численностью более 100 человек — в ФНС;

- работодатели с численностью работников от 25 (или от 10 для НДФЛ отчетности) человек — документы, содержащие сведения о доходах физлиц и НДФЛ, и отчеты в ПФР и ФСС.

При каких условиях квалифицированная электронная подпись признается действительной, разъяснили эксперты КонсультантПлюс. Получите бесплатный демо-доступ к К+ и переходите в Готовое решение, чтобы узнать все нюансы существующих условий.

Электронный отчет без наличия электронной подписи сдать нельзя, так как системы приема отчетов и деклараций не смогут идентифицировать подателя этих электронных документов.

Закон № 63-ФЗ в ст. 5 выделяет такие виды электронных подписей:

Рисунок 1. Виды электронных подписей в соответствии со ст. 5 закона № 63-ФЗ

Простая подпись — это вид идентификации, формируемый с помощью пароля, кода или других средств.

Как сделать простую электронную подпись, можно узнать из статьи «Как сделать простую электронную подпись».

Усиленная электронная подпись (УЭП), как показано на рис. 1, делится на 2 вида:

- квалифицированную;

- неквалифицированную.

Общими чертами этих 2 видов УЭП является то, что они формируются с применением криптографии (шифрования) для преобразования информации, вносимой на ключ, более точно идентифицируют лицо, которое подписало документ с помощью такой подписи, контролируют возможные изменения, внесенные в документы уже после их подписания. Еще одна общая черта для УЭП — это то, что они создаются с использованием специальных приспособлений для электронной подписи.

Квалифицированная усиленная электронная подпись дополнительно подтверждается квалифицированным сертификатом. В процессе ее создания и проверки используются специальные средства подтверждения подписи в соответствии с требованиями закона № 63-ФЗ в редакции закона «О внесении изменений…» от 30.12.2015 № 445-ФЗ.

Квалифицированную усиленную электронную подпись предоставляют сертификационные центры. Неквалифицированную усиленную электронную подпись можно получить без сертификационных центров, пройдя процедуру идентификации.

ВНИМАНИЕ! С 2022 года электронную подпись для отправки отчетности для руководителей организаций и ИП можно будет получить только в ФНС. Удостоверяющие центры, прошедшие аккредитацию по правилам, действующим с июля 2021 года, смогут выдавать КЭП только для работников организаций на коммерческой основе.

Подробнее о новшествах, действующих с июля 2021 года, рассказали эксперты КонсультантПлюс. Если у вас нет доступа к системе К+, получите пробный демо-доступ бесплатно.

В чем отличие двух видов УЭП, подробнее можно узнать из статьи «Чем отличаются два основных типа электронных подписей?».

Что можно делать, имея электронную подпись:

- Первое преимущество владельцев электронной подписи — возможность зарегистрироваться на сайтах ФНС, ПФР, ФСС и стать пользователем личного кабинета на этих электронных ресурсах.

- Второе преимущество — можно оформить электронную подпись для участия в электронных торгах на площадках государственных торгов, а ключ от данной электронной подписи подойдет и для пользователей электронных ресурсов ФНС, ПФР, ФСС и сайта госуслуг.

Как управлять налогами через личный кабинет налогоплательщика — физического лица

Любой плательщик налогов может создать личный кабинет на сайте ФНС. Это можно сделать с помощью:

- Регистрационной карты, которую налогоплательщик может получить в любом территориальном отделении ФНС, работающем с физическими лицами. Где именно налогоплательщик состоит на учете, не играет никакой роли.

- Квалифицированной электронной подписи. Ключ и сертификат проверки КЭП выдают удостоверяющие центры, аккредитованные в Минкомсвязи РФ.

- Учетной записи в ЕСИА (единой системе идентификации и аутентификации). Учетную запись в ЕСИА можно получить в отделениях почты или МФЦ при получении государственных услуг.

Еще один способ получить полноценный доступ ко всем опциям сайта ФНС для налогоплательщиков — получить цифровую электронную подпись. Этот способ дает возможность взаимодействовать с ФНС и без открытия личного кабинета. Например, для подачи заявления в электронном виде на регистрацию предприятия или ИП или на внесение изменений в учредительные документы создание личного кабинета не является обязательным, а наличие цифровой электронной подписи необходимо.

Что можно делать в личном кабинете на сайте ФНС физическому лицу?

Что дает человеку личный кабинет на сайте ФНС:

- Налогоплательщик — пользователь личного кабинета всегда в курсе того, какой налог начислен, когда его необходимо оплатить. Физическое лицо — налогоплательщик может в режиме онлайн провести сверку с ФНС.

- Получает актуальные формы квитанций на оплату (с учетом территориальных особенностей).

- Имеет своевременную и полную информацию о ставках налогов, возможности оформления льгот.

- Имеет возможность подавать заявления в ФНС, получать ответы, письма, уточнения и разъяснения.

- Оплачивать налоги через специальную форму оплаты.

- Скачивать, заполнять, направлять декларацию 3-НДФЛ.

Аналогичные возможности предоставляют пользователям и личные кабинеты на сайтах ПФР и ФСС. На сайте ПФР пользователи могут рассчитать свою пенсию, внести или уточнить данные о своем стаже, обратиться за начислением пенсии, подать документы и прийти в ПФР уже только на этапе назначения пенсии и получения пенсионного удостоверения.

Что получает юрлицо, оформив в ФНС электронную подпись

Юридическим лицам оформление личного кабинета на сайте ФНС тоже выгодно, так как позволяет:

- Знать все о том, какие налоги начислены, сколько зачислено оплаты, делать сверки и получать сведения о существующих переплатах или недоимках.

- Получать и отправлять запросы и письма в ФНС.

- Получать консультации.

- Экономить время: обращаться в ФНС не выходя из офиса.

Личным кабинетом юридическое лицо может пользоваться, имея неквалифицированную электронную подпись.

Если предприятие оформило сертификат на пользование ключом электронной подписи, обладающей всеми признаками квалифицированной, то оно может сдавать отчетность через специальные ресурсы сайтов ФНС, ФСС и ПФР. Кроме того, есть возможность сдачи электронной отчетности через операторов электронной отчетности. Потребитель вправе самостоятельно выбрать самый удобный для себя способ.

О том, как учесть расходы на приобретение электронной подписи в бухгалтерском и налоговом учетах, вы можете узнать из Готового решения от КонсультантПлюс. Если у вас нет доступа к системе К+, получите пробный онлайн-доступ бесплатно.

Как юрлицу или ИП получить эцп удаленно (онлайн)

Получить ЭЦП для отправки отчетности можно в режиме онлайн. Для этого переходим в личный кабинет налогоплатещика. Находим раздел «Жизненные ситуации» и далее нажимаем ссылку «Получить квалифицированную электронную подпись».

Как сделать электронную подпись для налоговой инспекции

Электронную подпись для налоговой отчетности можно сделать в одном из удостоверяющих центров, имеющих лицензию Минкомсвязи и прошедших аккредитацию в 2021 году. Сертификат можно применять и в 2022 году до его окончания.

Для оформления ЭЦП предварительно необходимо подготовить пакет документов. Максимальный пакет для юрлица включает:

- копию учредительного договора;

- копию устава;

- копию приказа о назначении директора;

- паспортные данные, СНИЛС и ИНН директора;

- копию свидетельства о регистрации юридического лица;

- копию свидетельства о постановке на налоговый учет;

- выписку из ЕГРЮЛ, полученную не позднее чем за полгода до обращения в удостоверяющий центр (иногда «срок свежести» выписки из ЕГРЮЛ может быть иным — уточните этот момент в том сертификационном центре, куда обратитесь за получением ключей и сертификата электронной подписи).

Конкретный удостоверяющий центр для формирования ключа подписи может затребовать не все документы. Состав пакета лучше заранее уточнить.

ВНИМАНИЕ! Квалифицированные сертификаты от других центров, не прошедших аккредитацию в 2021 году, действительны до конца года (если аккредитация или срок действия сертификата не кончились раньше). С 1 июля 2021 года такие удостоверяющие центры не могут выдавать сертификаты ключа проверки.

ИП может не только обратиться в удостоверяющий центр. У физических лиц есть возможность получения электронной подписи в территориальном отделении налоговой инспекции или через получение учетной записи ЕСИА в одном из почтовых отделений или в МФЦ.

Порядок обращения мало чем отличается от работы с удостоверяющим центром. Также необходимо подготовить копии учредительных документов и документов, удостоверяющих личность владельца подписи, и обратиться за получением электронной подписи. Удостоверяющий центр есть и в структуре ФНС России.

Как получить сертификат удостоверяющего центра ФНС России

Удостоверяющие центры ФНС России созданы для того, чтобы проводить сертификацию и автоматизацию обмена данными между государственными предприятиями, входящими в систему обмена электронной информацией.

Для руководителей предприятий и ИП, наделяемых правом электронной подписи, сертификация проводится в установленном регламентом порядке. Порядок реализации ФНС России функций аккредитованного удостоверяющего центра и исполнения его обязанностей утвержден Приказом ФНС России от 30.12.2020 № ВД-7-24/982@.

Электронная подпись для отчетности: как проверить актуальность на сайте налоговой

Каково назначение сертификата ключа ЭЦП читайте здесь.

Для проверки в открывшейся форме выбирают тот сертификат или электронный документ, который необходимо проверить, набирают код подтверждения (антибот). После короткого времени ожидания система выдаст результат, является ли выбранный документ электронной подписи актуальным.

Как правило, если сертификат оформлен предприятием, имеющим лицензию Минкомсвязи, проблема проверки актуальности не возникает. При подключении к сервисам с использованием ключа электронной подписи в наименовании сертификата пользователь всегда видит срок действия своего ключа. За несколько недель любая система (торговая площадка или сервис ФНС) уведомляет пользователя, что время действия его сертификата подходит к концу, при каждом пользовании ключом. Задача пользователя — вовремя обратиться в свой удостоверяющий центр за продлением действия сертификата.

Итоги

Для того чтобы стать обладателем ключа электронной подписи для налоговой, юрлицу можно получить сертификат электронной подписи в одном из удостоверяющих центров, имеющих лицензию Минкомсвязи.

Физические лица могут получить регистрационную карту ФНС или оформить учетную запись ЕСИА. Для этого им придется сходить в ФНС или, для ЕСИА, в ближайшее почтовое отделение или МФЦ. Физическим лицам можно получить ключ и в удостоверяющем центре.

Приобретение сертификата ЭЦП в удостоверяющем центре, например, для участия в госторгах дает возможность владельцу такого ключа пользоваться сервисами ФНС, ПФР или ФСС, где требуется электронное удостоверение личности.

Часто сертификаты электронной подписи, приобретаемые в удостоверяющих центрах, предоставляют пользователю комплекс возможностей: открывают доступ к электронным сервисам специальных программ (например, ведение бухгалтерии онлайн), дают доступ к госторгам и сервисам ФНС, ПФР, ФСС или сайта госуслуг, где необходима электронная идентификация. Выбор в любом случае остается за пользователем.

Краткая инструкция о порядке подачи заявки на получение усиленной квалифицированной электронной подписи в ФНС России.

Как подать заявление на изготовление квалифицированного сертификата в ФНС России?

Заявление на получение квалифицированного сертификата в ФНС России может подать только уполномоченное лицо, имеющее право действовать без доверенности от имени юридического лица или предпринимателя.

Проще говоря, заявление должен подать руководитель организации или сам индивидуальный предприниматель лично.

В настоящее время такое заявление подается через личный кабинет налогоплательщика Физического лица (руководителя или индивидуального предпринимателя).

Доступ в личный кабинет возможен различными способами:

- по вашему ИНН и паролю;

- по электронной подписи, выданной на физическое лицо;

- через сайт Госуслуг.

Порядок получения пароля для входа в личный кабинет физического лица описан в пункте "Как получить доступ к сервису".

Из представленных вариантов входа мы считаем наилучшим - вход через Госуслуги (потребуется подтвержденная учетная запись!).

Используя любой из способов входим в личный кабинет физического лица.

Если у Вас возникли сложности с входом в личный кабинет - можете обратиться в нашу платную техническую поддержку за помощью.

Подача заявления на получение электронной подписи

После успешного входа в личный кабинет необходимо перейти в раздел "Жизненные ситуации".

В предложенном списке жизненных ситуаций ищем кнопку с надписью "Получить квалифицированную электронную подпись" и нажимаем ее.

У нас открывается электронная форма Заявления на получение квалифицированного сертификата. В форме будет предложено выбрать организацию или предпринимателя, для которых Вы хотите получить электронную подпись. Если Вы не нашли в списке вашей организации или предпринимателя - обратитесь в ФНС для решения проблемы. После выбора нажимаем кнопку "Далее".

Обращаем ваше внимание! Заявление формируется на основании данных личного кабинета налогоплательщика физического лица ! Если в личном кабинете недостоверная информация, то заявление будет содержать ошибки! Перед подачей заявления обязательно проверьте свои данные !

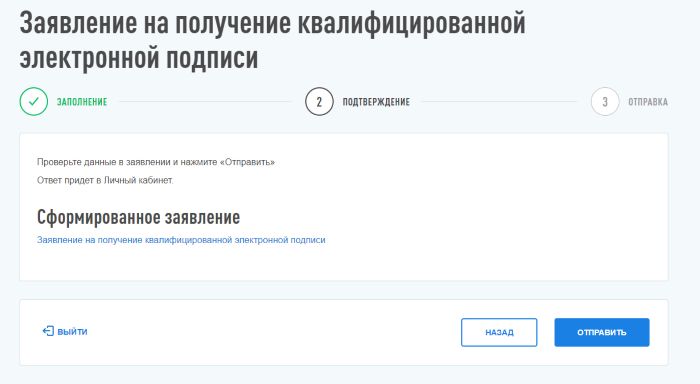

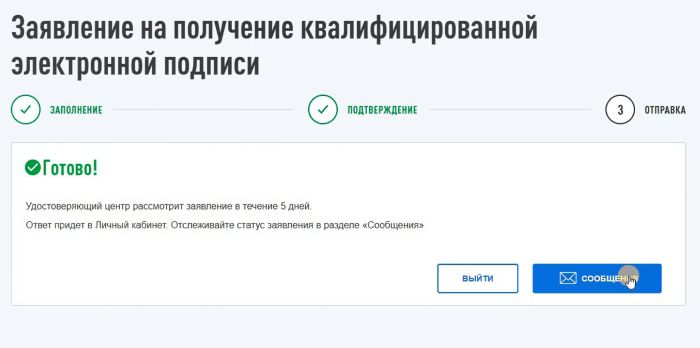

Согласно Регламенту рассмотрение заявления будет происходить 5 дней. На практике это занимает несколько минут.

Указанный срок в 5 дней заложен на возможные технические сбои при проверке данных из Заявления. Сведения из Заявления в автоматическом режиме проверяются в базах данных МВД, ПФР и ФНС. В случае успешного прохождения проверок Вы получите положительный ответ.

Получение ответа налогового органа

Как видно на примере проверка заявления заняла всего одну минуту и получен ответ от налогового органа.

Запись на получение квалифицированного сертификата

Выберете ближайшую или более удобную для вас налоговую инспекцию и оформите запись .

Читайте также: